近几年随着危废政策不断出台,监管力度逐渐增强,危废市场热度递增,吸引了很多人的眼球。在督察重压下,非法处置危废将面临刑事处罚,从而导致危废处理需求加速释放。2000亿元的市场规模,50%的毛利率,这些数据让很多人心动不已,跃跃欲试。那么实际情况又是怎样的呢?

危废供需现状分析

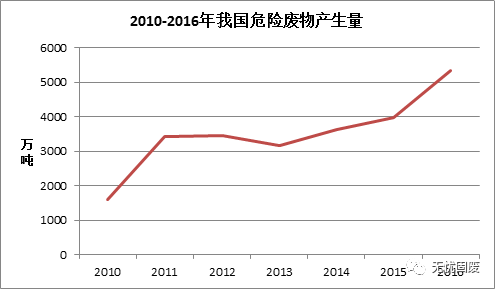

危险废物产生量

工业行业是我国危险废物的主要来源,根据2017中国统计年鉴显示,2016年全国工业危险废物产生量为5347.3万吨,同比增长34.49%。

(数据来源:中国统计年鉴)

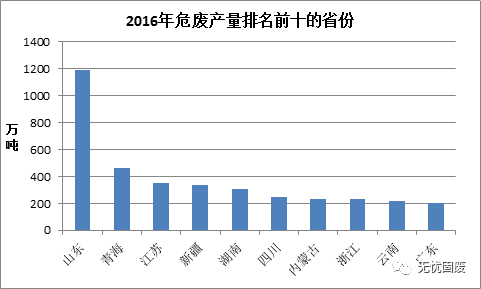

其中山东危废产生量最多,高达1188.28万吨,其次是青海,产生量为462.05万吨,江苏危废产生量为350.98万吨,排名第三。

(数据来源:中国统计年鉴)

但是由于企业存在漏报瞒报、私自处置等现象,很大一部分危废没有被纳入统计口径,目前国内危废产量与环统数据之间有很大差距。

发达国家在危废治理领域发展起步早,政策和监管更为完善,因此危废的统计也更加准确科学。

美国、日本、英国等国家的危废固废占比都高于5%,韩国的危废固废占比也有4%,而2016年我国的危废固废占比仅有1.7%,远低于发达国家水平,所以我国危废的实际产量应远高于统计数据。

根据亿元GDP产废量及危废占固废比例测算,我国危废实际产量可高达8000万吨到1亿吨。

危废处置现状

2017中国统计年鉴显示,2016年工业危废处理量共4429.51万吨,其中综合利用量为2823.71万吨,处置量为1605.8万吨,综合处置率为82.83%。但是由于部分地区危险废物利用量包含对往年贮存量的利用,再加上部分企业未严格申报,处置率数据偏高。

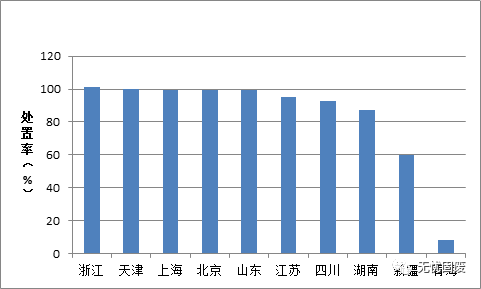

(数据来源:中国统计年鉴)

其中,青海处置率最低,仅有8.3%,浙江、天津等地处置率均超过100%。

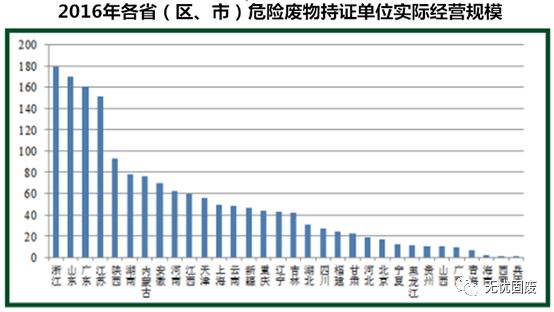

截至2016年,全国危险废物经营持证单位共2195家,核准经营规模达到6471万吨,平均每家约2.9万吨。但实际经营规模为1629万吨,平均每家不足0.75万吨。实际经营规模排在前三位的分别是浙江、山东和广东。

(数据来源:2017年全国大、中城市固体废物污染环境防治年报)

实际经营规模严重低于核准经营规模,究其原因主要包括两个方面。

一是危废企业处置能力低,处理资质比较单一,供需种类不匹配。危废种类繁多,不同的危废种类需要不同的处置技术与处置资格。市场上还存在有的危废处理企业“吃不饱”,有的“吃不完”,有的危废产生企业找不到处理渠道等问题。

据统计,目前拥有危废处理资质的企业中,有62%的企业仅能处理1~10种危废品类,能处理25种以上危废品类的企业仅占1%。而且由于环评及建设期较长等因素,有大量危废企业虽然拥有经营许可证但却没有实际的处置能力。

二是危废处理半径短,跨省转移需审批,区域性极强,50%以上的处理能力集中在东部地区,各省危废的产生量和处理能力之间严重不平衡。

危废行业前景预测

市场空间

2018年1月,《环境保护税法》正式实施,其中规定,若产废企业利用危废不符合标准,每吨危废将缴纳环境税1000元。另外环保督察也将开启“回马枪”模式,政府提升环境违法成本,同时加强违法监管,未来几年危废行业将会快速释放需求。预计2020年危废产量或能达到1亿吨,按照2500元/吨的处置价格计算,市场规模将超两千亿。

各地潜力

山东、四川等地危废产量大,但是当地没有足够的危废处置设施,供需严重不平衡,需要新建的危废项目较多,发展潜力很大。

山东规划“十三五”期间将投资530亿元,建设危废处置项目总数达353项。四川省规划五年后全省将至少建成13个危险废物集中处置设施项目,危废处置能力达到73.16万吨/年。

北京、上海等地经济发达,危废处置市场比较成熟,几乎不存在新建项目的空间。

江苏、浙江等地危废产量大,处置企业也很多,随着市场集中度的提升,小企业会逐渐变少,市场格局将发生变化。

行业趋势

目前我国危废处置能力分散,大企业(东方园林、东江环保、深圳危废处理站、威立雅及广州绿由等)市场占有率不足10%,大部分企业处置能力较低,平均每家处理量不到3万吨,行业呈现“小、散、乱”的特征。

未来随着危废市场规范化程度的提升,政府监管力度的加强,小企业将面临成本增加、利润变薄和升级改造处理设施资金需求加大的双重困境,会逐渐被市场淘汰或者被大企业兼并。

大企业凭借资质全面、技术领先以及强大的资金优势,可以迅速扩张,抢占更多的市场份额,市场集中度将逐渐提升。

另外由于危废行业壁垒较强,同时新建项目环评难度大,审批周期长,未来并购将取代新建,成为龙头行业扩张和提升产能的主要途径。据点绿网统计,中国环保上市公司2017年共已发生35起并购事件,涉及金额218亿元。

市场风险

危废行业虽然已经进入发展的“黄金期”,前景大好,但是机遇与挑战并存,发展与风险同在。

因为危险废物本身所具有的危险特性,因此在运输、储存、处置过程中极易产生安全风险。2017年鑫广绿环公司就在危废处置过程中发生突发事故,造成工作人员伤亡,因此不得不暂缓发行工作。所以危废企业必须严格按照危废处置的标准和要求来处理,这样才能把安全风险降到最低。

此外随着国家对危废市场监管力度的加强,危废严格处理成本提高,行业竞争格局加剧,届时50%以上的毛利率可能会成为一种传说。